早教龍頭大連美吉姆教育科技股份有限公司(下稱美吉姆,002621.SZ)最近被深交所問詢了,因為它33億巨資收購天津美杰姆教育科技有限公司(下稱天津美杰姆)尚有12.71億元收購款項未付,卻又準備進行定向增發,而且天津美杰姆股東原股東霍曉馨、劉俊君需出資3.3億元認購上市公司定增股票,上市公司則要等定增募資到位才能支付后三期款項。

這兩個名稱高度相似極易混淆的公司有什么淵源?它們在玩什么資本游戲?

美吉姆拒付收購款:市場不認可樂觀前景?

2018年3月中植集團將其子公司中融信托70.45%的股份“賤賣”給經緯紡機。隨后,中植系金融投資平臺中植啟星主導買下了三壘股份(002621.SZ美吉姆前身),作為“中植系教育資產證券化平臺”。

2018年6月初,三壘股份發布交易預案,宣布擬以控股子公司啟星未來為本次交易實施主體,以全現金的方式購買源自美國的兒童早教品牌美杰姆100%股權。其中,三壘股份擬合計投入23.1億元,其他股東擬合計投入9.9億元,合計33億元。

美杰姆2017年未經審計的營收為2.17億元,凈利潤為8509.35萬元,全部權益的賬面值為8551.86萬元,參照33億交易對價,收購溢價率高達3766%。交易全部為現金支付,不涉及發行股份購買資產事宜,屬于不構成借殼的并購,無需證監會審核。

收購款項擬采取分期支付,具體為自框架協議生效之日起15個工作日內支付第一期交易價款6.6億元;工商變更登記完成之日起10個工作日內支付第二期交易價款10.4億元;于2018年12月31日前,支付第三期交易價款4億元;于2019年6月30日前,支付第四期交易價款4億元;于2019年12月31日前,支付第五期交易價款8億元。

根據協議,美杰姆股東應自取得第二期交易價款之日起12個月內,將不低于交易價款總額的30%用于購入三壘股份股票。

問題在于,三壘股份是否有足夠實力完成如此高價收購。據財報顯示,截至2017年末,三壘股份總資產為13.02億元,凈資產為11.48億元,其中貨幣資金及理財產品合計7.32億元,與應支出的23.1億元收購款差距達約16億元。

那么,當時三壘股份為什么要冒險收購?

天津美杰姆當時正在通過內部重組收購美國美吉姆的“美吉姆”品牌亞太區域商標、業務運營權利、課程使用及持續更新權利等,重組完成后標的公司將擁有“美吉姆”品牌亞太區域業務運營相關知識產權及權利,上述事項還需取得上海市商委、上海市發改委、外管局上海分局等相關部門對標的資產收購境外資產事項的備案,以及取得 GymConsulting LLC 對本次交易的同意函或無異議函(包括但不限于放棄優先購買權等)。

在當時看來,這些得之不易的美國資產應該是頗為稀缺的高價值資產,這應該是天津美杰姆敢于索要高溢價的底氣。

而作為看好兒童早教產業前景的三壘股份來說,應該是希望借收購一方面大幅改善業績,一方面刺激市值大幅上升。然而事實上,并未如愿以償。

2018年11月27日,三壘股份向美杰姆公司支付了首筆股權轉讓價款——共計6.6億元。次日,美杰姆公司完成股東變更登記。而三壘股份則在2019年4月17日正式更名為“美吉姆”。

美吉姆于2018年12月與美杰姆公司進行財務并表,導致業績大漲。美吉姆2019年財報顯示,報告期內美吉姆實現營收6.3億元,比較2018年實現的2.65億元營收,同比增長了137.35%;實現凈利潤1.20億元,較比2018年的3155.15萬元大增279.40%;扣非后凈利潤1.14億元,與2018年實現的1522.35萬元相比,同比漲幅更是達到了驚人的649.16%。

數據來源:Wind

業績如此炫目,但是公司股票卻很不爭氣。以2019年3月18日美吉姆股價高點25元計算,當時總股本約3.48億股,市值達87億元。而截至6月3日收盤,美吉姆市值僅為56.04億元。

股票市值不升反降,表明市場并不認可美吉姆高溢價收購美杰姆的樂觀發展前景,這大概是美吉姆開始不付收購款的原因。

美杰姆接受定向增發:好死不如賴活著

美吉姆2019年9月對外披露了一份《非公開發行股票預案》,該預案顯示,美吉姆擬非公開發行股票募集資金總額不超過16.5億元用于支付收購天津美杰姆100%股權第三、四、五期價款,剩余3.93億元用于償還股東及銀行借款。非公開發行對象包括美吉姆原股東霍曉馨、劉俊君,二人分別認購本次非公開實際發行數量的10%,預計各出資1.65億元、共計3.3億元。

這次定向增發意味著天津美杰姆原主要股東霍曉馨、劉俊君除原定回購上市公司美吉姆股份的30%,還將從原定應得的收購款中額外多掏3.3億元回購上市公司股份。顯然,這是違反初始協議的退讓之舉,但是他們為什么會乖乖接受這么苛刻條件呢?

據美吉姆2019年年報稱,2019年以來,全國簽約早教中心數量高速增長。截至報告期末,中國大陸地區美吉姆簽約中心數量為524家,遍布全國30個省(自治區、直轄市),相較于2018年底的434家,增幅超過20%,美吉姆新增中心數量和成長率遠超行業平均水平。

然而,始料未及的是2020年以來的新冠病毒疫情導致美吉姆所有門店關閉,原本奉為核心優勢的龐大門店網絡商業模式一夜之間變成了核心劣勢。

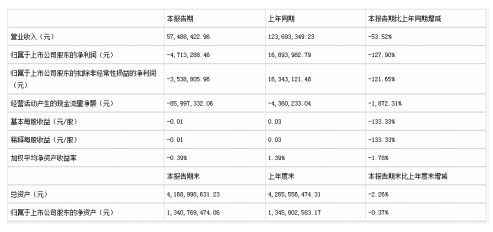

據美吉姆2020年一季度報顯示,報告期其實現營業總收入5748.84萬元,同比下降53.52%;實現歸母凈利潤-471.33萬元,上年同期為1689.4萬元。

同時,2020年一季度,美吉姆經營性現金流大幅下降1872.3%,跌至-8599.7萬元。現金及現金等價物凈額為-1.16億元,而上年同期為737.34億元。

截圖來源:公司財報

在資金鏈斷裂危機下,美吉姆當然不愿意支付收購款,也不愿意拿出現金給天津美杰姆填坑,情急之下甚至可能轉賣天津美杰姆以換取現金流救命。

而對于天津美杰姆來說,如果不能融資維持門店網絡,無論是否被轉賣,都不排除破產的可能性。當下,無論大連美吉姆還是天津美杰姆,可以依靠的最低成本融資渠道就是上市公司的定向增發,而這一渠道掌握在美吉姆總公司手中,因此天津美杰姆原股東必須向美吉姆總公司妥協。

歸根結底,大連美吉姆和天津美杰姆是為了共同的生存利益,攜手演出了一幕定向增發支付收購款的游戲。

-

美吉姆2020年一季度營業收入實現5748.84萬元,同

2020年一季度,美吉姆營業收入實現5748 84萬元,同比減少53 52%;歸屬于母公司所有者的凈利潤為-471 33萬元,而上年同期凈利潤為1689 4萬元更多

2020-06-03 08:53:57

中國市場網

中國市場網